흐름을 읽자.

Ford invests $1 billion in German plant, targets move to ‘all-electric’ passenger vehicles in Europe by 2030

- 포드(F.US), 2030년까지 유럽 내 생산되는 자동차를 전면 전기차로 전환하겠다고 발표

- 탄소중립화를 위해 2026년까지 전기차 혹은 하이브리드 차량을 생산할 예정이며 2030년부터는 전면 전기차로 전환할 예정

- 독일 쾰른에 10억 달러를 투입하여 전기차 생산 시설 구축 예정

참고로 포드 유럽 시장 점유율은 5%다.

v.kakao.com/v/20210214173402775

美·EU 반도체 공장 '러브콜'에도..웃지 못하는 삼성전자

반도체산업을 육성하려는 미국, 유럽연합(EU), 중국, 일본 등 세계 각국의 경쟁이 치열해지고 있다. 최근 전 세계적으로 확산 중인 ‘반도체 품귀’ 현상의 여파다. 반도체를 적시에 조달하지 못

v.kakao.com

EU 집행위원회는 최근 최첨단 반도체 공장을 EU 국가에 구축하는 프로젝트를 추진 중이다. EU는 독일, 프랑스 주도로 최대 500억유로(약 67조원)를 반도체산업에 투자하는 방안을 검토하고 있다. 유럽 각국 정부는 보조금, 세금 인하 등을 통해 투자액의 최대 40% 정도를 기업들에 돌려줄 계획이다.

EU의 적극적 움직임은 역내 반도체 생산시설이 부족하다는 판단에서 비롯됐다. EU에서 2019년 기준 매출이 100억달러를 넘는 반도체 기업은 극자외선(EUV) 노광장비를 만드는 ASML이 유일하다.

유럽에 네덜란드 NXP, 독일 인피니언, 스위스 ST마이크로 등 차량용 반도체와 아날로그반도체 등에 강점을 지닌 기업이 없진 않다. 하지만 이들 기업은 생산 능력이 충분하지 않아 주로 대만 TSMC 등 파운드리(반도체 수탁생산) 업체에 상당한 물량의 생산을 맡기고 있다.

미국 반도체 생산 비중 12%에 그쳐

미국 정부는 더욱 적극적이다. 조 바이든 행정부는 전 세계 자동차업계를 덮친 반도체 부족 사태 해결을 ‘최우선 과제’로 삼고 있다. 반도체 공급 부족으로 미국 주요 자동차 회사들의 공장이 멈추는 등 생산에 차질을 빚고 있다. 제너럴모터스(GM)는 북미 지역 3개 공장의 감산을 3월 중순까지 연장했다.

미국 반도체업체들은 자국 내 반도체 생산을 지원해달라는 요구 서한을 바이든 대통령에게 보내기도 했다. 인텔, 퀄컴, AMD 등 미국 반도체 회사 대표(CEO) 21명은 최근 “보조금이나 세액 공제 등의 형태로 반도체 생산의 인센티브를 위한 재정 지원을 해달라”고 요청했다. 서한에 따르면 미국 기업들이 글로벌 반도체 생산에서 차지하는 비중은 1990년 37%에서 최근 12%로 3분의 1 수준으로 줄었다.

v.kakao.com/v/20210214173503786

유럽 휴대폰·日 반도체처럼..국가 기둥산업도 삐끗하면 '링 밖' 퇴출

2000년대 초반만 해도 글로벌 TV 시장은 일본의 독무대였다. 소니, 샤프, 파나소닉, 도시바 등 ‘4인방’이 시장을 주름잡았다. 20여 년이 지난 지금 TV 시장은 어떻게 바뀌었을까. 업계 1위 삼성전

v.kakao.com

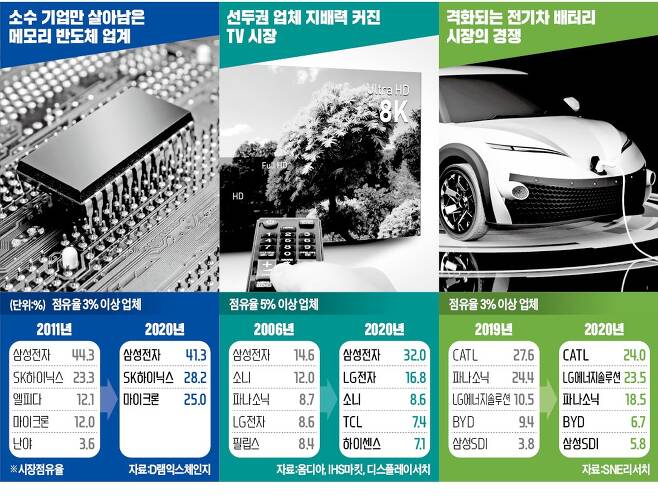

2000년대 초반만 해도 글로벌 TV 시장은 일본의 독무대였다. 소니, 샤프, 파나소닉, 도시바 등 ‘4인방’이 시장을 주름잡았다. 20여 년이 지난 지금 TV 시장은 어떻게 바뀌었을까. 업계 1위 삼성전자의 점유율은 지난해 32.0%(3분기 기준)까지 치솟았다. 반면 일본 업체 중 의미 있는 점유율을 유지하고 있는 곳은 소니(8.6%) 한 곳뿐이다. 고급 제품은 삼성과 LG전자에, 중저가 제품은 하이센스 등 중국 업체에 밀리면서 일본 TV산업 전체가 무너졌다.

글로벌 승자독식 시대

글로벌 시장은 신종 코로나바이러스 감염증(코로나19) 이전에도 전쟁터였다. 5년, 10년 주기로 주요 업종 시장 점유율 데이터를 살펴보면 샤프, 도시바처럼 어느 순간 자취를 감춘 기업이 수두룩하다.

글로벌 경쟁 격화로 국가의 핵심 산업 생태계가 통째로 사라진 사례도 있다. 1987년은 ‘일본 반도체 제국’의 전성기였다. 글로벌 1~3위였던 NEC, 도시바, 히타치를 필두로 10대 반도체 업체 중 5개가 일본 회사였다. 일본은 메모리 반도체 업체 중엔 기옥시아(옛 도시바메모리)만 명맥을 유지하고 있다. 팹리스(반도체 설계전문) 분야에서 세계 시장 점유율은 1%(2019년)를 기록 중이다.

유럽에선 스마트폰 비즈니스가 없어졌다. 피처폰 1위 업체였던 노키아의 휴대폰 사업부가 마이크로소프트(MS)에 팔린 후 이렇다 할 후발주자가 나타나지 않고 있다. 핀란드 스타트업 HMD글로벌이 2016년 MS로부터 휴대폰 사업을 다시 사들였지만 저가폰 시장에서 가까스로 명맥만 유지하는 상황이다.

치열한 경쟁을 거쳐 소수의 기업만 살아남는다는 대원칙은 코로나19 이전과 지금이 다를 게 없다. 바뀐 것은 경쟁의 양상과 속도다. 그래도 과거엔 선두그룹에만 끼면 일정 수준 이상의 이익을 내며 버티는 것이 가능했다. 3등만 해도 생존이 가능하다는 ‘빅3의 법칙’이 통용됐고, 삼성전자의 보르도TV처럼 ‘다윗’이 ‘골리앗’을 꺾는 사례도 심심찮게 등장했다. 하지만 요즘은 2위가 1위를, 3위가 2위를 넘어서는 것이 하늘의 별따기다.

전문가들은 ‘규모의 효과’가 이전 그 어느 때보다 커졌기 때문이라고 설명한다. 플랫폼 비즈니스의 확산, 글로벌 공급망 확대 등의 영향으로 ‘큰 덩치→보다 많은 이익→공격적인 투자→격차 확대’ 틀에서 자유로운 업종이 사라지고 있다는 지적(이경묵 서울대 경영학과 교수)이다. 인공지능(AI)을 비롯한 기술 패러다임 변화도 선두업체의 편이다. 발빠르게 디지털 전환에 나선 1위 업체들이 혁신의 과실을 먼저 따가기 때문이다. 후발주자들이 판을 뒤집는 것이 더욱 힘들어진 셈이다.

전기차 배터리처럼 최근 급성장하고 있는 신산업도 결국 소수 업체만 살아남을 것이라는 전망이 많다. 지난해 글로벌 전기차 배터리 점유율은 중국 CATL(24.0%), 한국 LG에너지솔루션(23.5%), 일본 파나소닉(18.5%) 순이었다. 상위 3개 업체의 점유율이 66%에 이른다.

가속화하는 덩치 경쟁

승자독식의 시대를 맞아 ‘글로벌 공룡’들의 덩치 키우기 경쟁은 한층 더 치열해지는 추세다. 시설 투자를 늘리는 것을 넘어 인수합병(M&A), 조인트벤처 설립 등 다양한 방법으로 몸집을 불리고 있다.

글로벌 8위 자동차업체인 피아트크라이슬러(FCA)와 9위 푸조시트로엥(PSA)은 합병해 세계 4위 회사로 뛰어올랐다. 전기차 및 자율주행 기술에 대규모 투자가 필요하다는 판단에서다. 미래차 경쟁에서 뒤처지면 문을 닫아야 한다는 절박함이 성사시킨 ‘빅딜’이었다.

국내 기업도 마찬가지다. SK하이닉스가 지난해 10월 10조원을 투입해 인텔의 낸드플래시 사업부를 인수한 것이 대표적인 사례로 꼽힌다.

M&A 등을 통해 국내에서 독점적 위치를 거머쥔 기업이 늘고 있지만 글로벌 경쟁사들과 덩치 싸움을 할 수준엔 이르지 못했다는 분석이 많다. 업황이 악화되거나 경영전략을 잘못 쓰면 언제든지 ‘링’ 밖으로 밀려날 수 있다는 지적이다. 현대상선과 한진해운을 흡수한 HMM은 국내 최대 선사다. 하지만 글로벌 시장 점유율은 3%로 세계 10위 수준이다. 세계 1위인 덴마크 머스크(점유율 17.3%), 중국 1위 코스코(13.0%)와의 맞상대는커녕 언제든지 시장에서 밀려날 수 있다는 게 전문가들의 지적이다.

건설기계 분야도 비슷한 상황이다. 국내 2위 업체인 현대건설기계를 보유한 현대중공업그룹이 1위 두산인프라코어를 인수해 몸집을 불리는 데 성공했지만 세계시장에서 합산 점유율은 4.5%로 5위권 밖이다. 이제 가까스로 캐터필라 등 글로벌 공룡들과 경쟁이 가능해진 수준으로 봐야 한다는 게 업계의 설명이다.

전문가들은 기업뿐 아니라 정부도 시장에서 한두 개 기업만 살아남는 ‘글로벌 과점의 시대’에 대비해야 한다고 지적한다. ‘1업종 다(多)기업’이던 국가 단위 산업 구조가 ‘1업종 1기업’ ‘1업종 0기업’으로 바뀔 수 있다는 전제 아래 정책과 법체계를 정비해야 한다는 주장(김상봉 한성대 경제학과 교수)이다. 특히 규제를 풀고 노동 유연성을 끌어올려 기업이 매달고 뛰는 ‘모래주머니’를 가볍게 해야 한다는 목소리가 거세다.

'LET THE MONEY WORK FOR YOU > 해외주식' 카테고리의 다른 글

| (내돈내산투자후기) 올해는 페이팔인가? +30% 상승 불지르자 (0) | 2021.02.19 |

|---|---|

| (내돈내산투자후기) 트윌로 Twilio 4분기 실적 발표. 증권사 대신 일한 2020 TWLO earnings 요약 (0) | 2021.02.18 |

| (투자후기) 워런버핏 매수한 고배당주 쉐브론 CVX 그리고 엑슨모빌 XOM 합병 소식까지 (0) | 2021.02.15 |

| (투자후기) ATVI 액티비전블리자드 Activision Blizzard | 소문에 들어왔다 (0) | 2021.02.12 |

| 공부합시다 | 종목뉴스모음 | ABBV 애비브 AbbVie | 2021년 2월 (0) | 2021.02.11 |